今天的文章我们继续聊一聊白酒。

近些时日,茅台的批价再度出现下滑,市场上关于白酒行业中秋节日销售不景气的话题又逐渐发酵,旺季不旺似乎逐渐成为目前经济形势下的一个缩影。

由于不少小伙伴对白酒也是比较关注,所以今天的文章我们就先借着机构的一些数据,再度表达一下我们的观点。

1.首先是机构数据及观点

依据招商最新研报显示,中秋白酒企业渠道反馈情况大涨如下:

贵州茅台:渠道调研反馈,当前已回9月款,货未全到,进度与去年节奏基本一致。近期到货结构有所变化,基本没有散飞和大箱,小箱居多导致批价跌幅较大(2550元左右)。

五粮液:当前回款进度80%左右,不同经销商之间差异较大,基本按照 1019新价格开始打款,发货进度略慢于去年。批价同比、环比都比较稳定。经销商成本有所抬升,预计价格很难向下...渠道积极性和配合度不错。

泸州老窖:渠道调研反馈当前回款进度70%+,慢于去年同期,但酒厂未强制要求追赶进度,更多工作集中在促动销和开瓶,经销商及核心终端库存环比略有消化,批价维持870元左右。

洋河股份:当前回款进度约80%,比去年同期略慢,今年费用投入力度加大,核心单品M6+、水晶梦、天之蓝批价都有下降,经销商对中秋实际动销较为悲观,预期可能出现下滑。

山西汾酒:目前回款进度75%+,中秋汾享礼遇奖励加码,终端店拉动效果明显,预计三季度完成85%以上,与去年同期持平。

招商证券在研报中认为:中秋高端白酒整体表现符合市场中性预期。需求端茅五在各自价位带仍体现出刚需属性,虽然行业整体需求偏弱但品牌地位带来了份额的进一步集中。

而次高端需求承压,价格下行动销放缓、龙头也在持续集中。从实际需求看,受到宴席场次的下降以及企业预算的收缩,次高端价格带动销环比下行,在全国性品牌上体现更为明显。

2.其次是我们的简评观点

从整体情况来看,招商统计的高频数据,各大酒企的批价和回款情况,短期虽出现一定的波动,但我们认为这远未及市场想象的那么悲观。

我们曾在白酒,到底便宜了吗中提到,长期的双位数增长并非常态,纵观全球资本市场历史。多数企业好的年份多增长一些,坏的年份增长很差甚至负增长或才是常态。事后看的结果大概率是从一轮周期到另一轮周期。只要国家是持续发展的,这个趋势是螺旋式上升的。

所以放眼当下大环境,即便招商证券对于头部白酒的评价,是中性符合预期。但我们认为从经营企业的角度来讲,也是能够接受的。

出于对生意模式的理解,我们认为即便短期承压,高端白酒的生意长期来看不赚钱还是挺难的。从长期来看,依然能够持续提供正的现金流。当下市场的鬼故事,其实质无非是担心周期波动时期白酒企业的利润量级出现下滑。

但作为价投,我们认为当下需要做的是以底线思维出价。试问大家,难道茅台从长期看还跑不赢通胀吗?

大家可以再回顾一下这篇文章天花板这个思路不适用于茅台。文中晓荣老师以一家10年前就到天花板的消费公司为例,表达了即便没跑赢通胀,也并不意味着没有回报。更何况茅台大概率能够跑赢通胀。

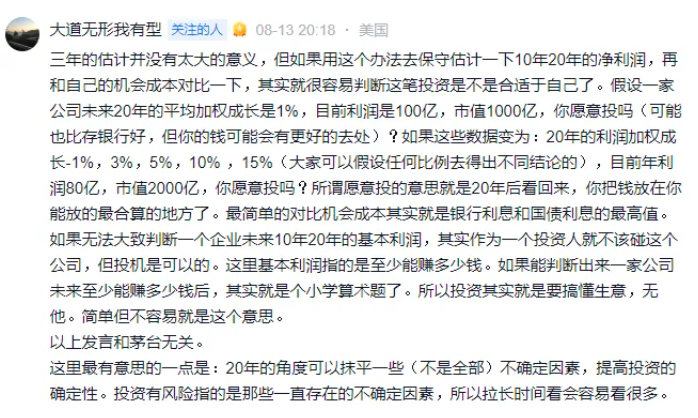

大道段永平强调,投资要以长期的维度来看问题,为什么?因为以10、20年维度来看,就可以忽略掉很多不确定性的东西。很多现在看,往往看不清,掺杂了各种各样的信息,从多年后的角度看,很多信息都无足轻重,作为价投投资之前值得想清楚。

关于白酒,你还可以阅读:

投资白酒的关键是这些

贵州茅台才是高股息

白酒龙头觉得双位数增速不难

给茅台提前站一波台

总的来说我们认为茅台是个太难亏钱的好生意,你只要考虑你的出价合不合理。

参考研报:招商证券《中秋白酒反馈:供给分化,精选龙头》